- Ozon 1

- AliExpress 1

- Мегамаркет 1

- Wildberries 1

- KazanExpress 1

- Яндекс Маркет 1

- Ecom 1

Не утонуть в мире цифр: как вести бухгалтерию и платить налоги, если вы продаете на маркетплейсе

Продажи на маркетплейсах — это про деньги. А где деньги, там налоги и бухгалтерский учет. В этом мире аббревиатур, систем налогообложения и Excel-табличек с бухгалтерскими проводками легко потеряться. Разбираемся, как учитывать продажи товаров на маркетплейсе и не сойти с ума.

Вести бухгалтерию продаж желательно, даже если магазин на маркетплейсе небольшой. Хотя бы вносить в Excel-файл все данные о текучке товара: сколько закупили, сколько продали, сколько отвезли на склад, сколько вернули, какие скидки делали и т. д. Если магазин большой, то бухгалтерия обязательна. А что говорить про налоги? Без них вести продажи вообще не получится. Рассказываем, как вместе уживаются цифры и маркетплейсы.

Кто может продавать на маркетплейсе

Стать продавцом на маркетплейсе могут:

-

организации (ЮЛ);

-

индивидуальные предприниматели (ФЗ);

-

самозанятые (ФЗ).

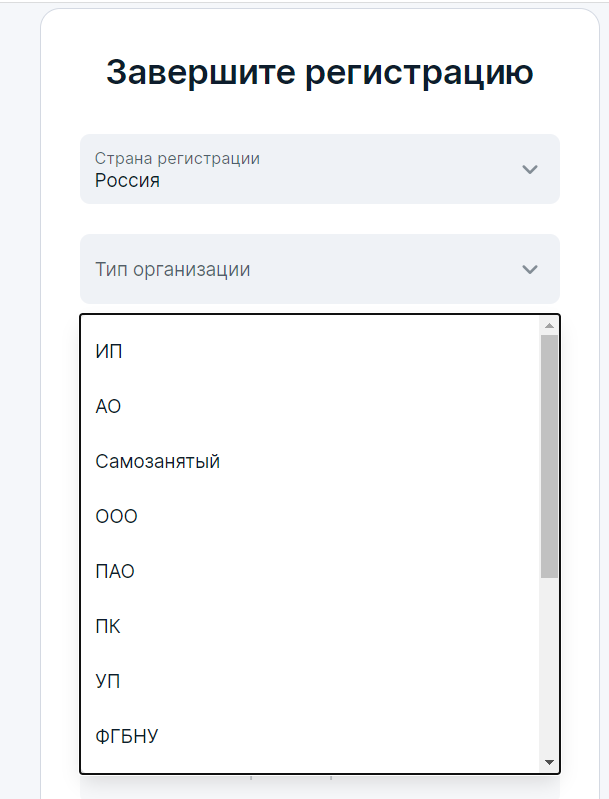

Указать тип организации нужно сразу при регистрации на маркетплейсе:

От того, что вы укажете, зависят и ваши возможности как селлера. Например, самозанятые могут продавать только товары собственного производства и не могут заниматься перепродажей. Подробнее узнать о возможностях и ограничениях можно в справках самих площадок — например, у Яндекс Маркета или Ozon.

Кроме разнообразия форматов работы, есть еще несколько систем налогообложения, которые доступны для продавцов. Чтобы выбрать самую выгодную систему, нужно учесть количество продаж, сложность ведения бухучета, налоговую нагрузку и другие факторы. Пройдемся по основным системам.

ОСНО (общая система налогообложения). В этом случае организация полностью выплачивает налоги и обязательно ведет бухгалтерский учет, по которому можно отследить всю прибыль. Такая компания платит все общие налоги НДС, налог на прибыль и налог на имущество.

УСН (упрощенная система налогообложения), или «упрощенка». Это специальный налоговый режим, которым может пользоваться малый бизнес в России. При переходе на «упрощенку» снижается налоговая нагрузка и упрощается ведение бухгалтерского и налогового учетов. Перейти на упрощенную схему можно только при соблюдении ограничений по количеству сотрудников, размеру доходов и стоимости основных средств.

НПД (налог на профессиональный доход). Он может распространяться на физические лица — обычно это самозанятые или ИП, которые оформили для себя НПД (их еще называют ИП-самозанятые). При такой системе нельзя нанимать сотрудников, а годовой доход не должен превышать 2,4 млн рублей.

|

Кто может продавать на маркетплейсе |

Кто не может продавать на маркетплейсе |

|

ИП на НПД |

ИП на ПСН (патентная система) |

|

ИП и организации с УСН или ОСНО |

Самозанятые, занимающиеся перепродажей |

|

Самозанятые |

ИП на НПД, занимающиеся перепродажей |

По какому договору можно работать на маркетплейсе

Все основные маркетплейсы (Ozon, Wildberries, Lamoda, и Яндекс Маркет) работают с селлерами по агентскому договору (предусмотрен главой 52 ГК РФ).

Агентский договор заключают две стороны, и чаще всего (но не всегда) они называются «агент» и «принципал». Первая по разрешению второй работает от ее лица — список того, что может делать агент, подробно описывается в договоре. В случае с маркетплейсами это выглядит так, что маркетплейс и продавец заключают договор, в рамках которого маркетплейс берет на себя часть операций по выполнению заказов. Например, хранит, выставляет на сайт, продает и доставляет товары покупателям за предусмотренную оплату (комиссии). В договоре могут быть прописаны следующие пункты:

-

как будет происходить доставка товаров покупателям;

-

как продавец будет доставлять товары на склад маркетплейса;

-

как будет храниться товар на складе маркетплейса;

-

какими могут быть штрафы за нарушение договора;

-

как будет происходить расчет с продавцом;

-

как будет выплачиваться агентское вознаграждение.

Перечень задач маркетплейса и продавца в итоге формирует одну из трех схем работы: FBO, FBS или DBS. В договоре также можно уточнить, будет ли агент совершать сделки от своего имени — например, как на Ozon, или действовать только от имени продавца — как в оферте Wildberries.

Все маркетплейсы, которые на слуху у отечественных продавцов, работают с партнерами или поставщиками по агентскому договору. Он предполагает, что сторона агента (Wildberries, Ozon, Яндекс Маркет и т. д.) оказывает некие действия за счет принципиала — продавца.

Маркетплейсы — это агенты. Они могут размещать товары на электронных витринах, рекламировать их, организовывать процесс продажи, хранения, доставки товаров и приема средств от покупателей. Все эти услуги оплачиваются продавцом в виде комиссии. Это не значит, что все маркетплейсы работают по единой форме агентского договора. Кто-то может совершать сделки с покупателями от своего имени, а кто-то от имени продавца. Хороший пример — Ozon, который ведет все торговые процессы от своего имени. А вот Wildberries, напротив, выступает лишь представителем и все сделки проводит от имени продавца, поставившего товар. Однако во всех случаях фактическая реализация товаров проходит от лица продавца — маркетплейс является лишь посредником на заранее оговоренных условиях.

Особенности бухгалтерского учета при работе с маркетплейсами

Когда агентский договор заключен и все бумажные дела закончены, можно начинать продажи. Примерная схема выглядит так:

-

Продавец создает транспортные накладные для поставки товара. Привезти его на склад маркетплейса может сам селлер, маркетплейс или третья сторона, например, логистическая компания.

-

Маркетплейс принимает товар и сверяет, сходятся ли товары в накладной с реальной поставкой. Если все окей, то продавец получает акт приемки, на основе которого формируется бухгалтерская проводка (о них— дальше) на сумму фактической себестоимости товара.

-

Человек покупает товар и платит за него маркетплейсу, взамен получая чек на почту.

-

Покупатель получает заказ — доставить его может маркетплейс, продавец или третья сторона.

-

Из стоимости товара маркетплейс удерживает себе комиссию, размеры которой указаны в агентском договоре.

-

Остаток суммы переводится на счет селлеру, и сделка завершается. Выплаты на счет продавца приходят раз в определенный период, который устанавливает маркетплейс. Например, Ozon перечисляет деньги дважды в месяц, Wildberries — еженедельно, а на Яндекс Маркете можно выбрать график выплат самому: каждый день, раз в неделю или две, или ежемесячно.

Когда у продавца большой ассортимент и активный поток продаж, фиксировать все расходы и доходы вручную может быть трудозатратно. Что, если позиций 100, по каждой десятки продаж в месяц и маркетплейс перечисляет десятки тысяч рублей каждые две недели? А если продавец работает сразу на нескольких площадках? Когда поток операций уже сложно контролировать, стоит вести бухгалтерский учет, где будут зафиксированы и собраны данные по всем операциям. Для организаций это обязательно — на основе отчета формируются данные о размерах налогов. ИП и самозанятые могут вести бухучет по желанию.

Бухучет для всех юридических и физических лиц ведется по одной схеме — в таблицу вносятся данные о всех проделанных операциях, их количестве, стоимости и т. д. Каждый пункт оформляется как бухгалтерская проводка (бухгалтерская запись, контировка). В проводках используются узкие бухгалтерские термины — например, дебит (Д) и кредит (К).

Основная особенность бухгалтерского учета при работе с маркетплейсами — большая номенклатура с маленькими стоимостями товаров у большинства селлеров. Например, много продавцов реализуют через площадки товары для дома стоимостью до 500 рублей, и продажи у них идут весьма хорошо. А это большая работа с первичной документацией, поскольку продажа осуществляется не напрямую, а через посредничество маркетплейса. Товар находится в собственности у продавца, соответственно, оформляется вознаграждение от продавца маркетплейсу за продажу и услуги на каждую реализацию. Это увеличивает работу бухгалтера. Очень важно автоматизировать бухгалтерский учет по маркетплейсам — без этого работать будет практически нереально, особенно если у продавца большая номенклатура и хорошие продажи.

В первую очередь советую вносить в карточки товаров на маркетплейсе такие же артикулы, как в Бухгалтерии 1С или другой бухгалтерской системе учета, чтобы реализации загружать не вручную, а через обработчик. Также рекомендую подключиться к электронному документообороту. В ЭДО документы поступают сразу, можно выгрузить их в PDF или загружать сразу в 1С. Это значительно упрощает работу.

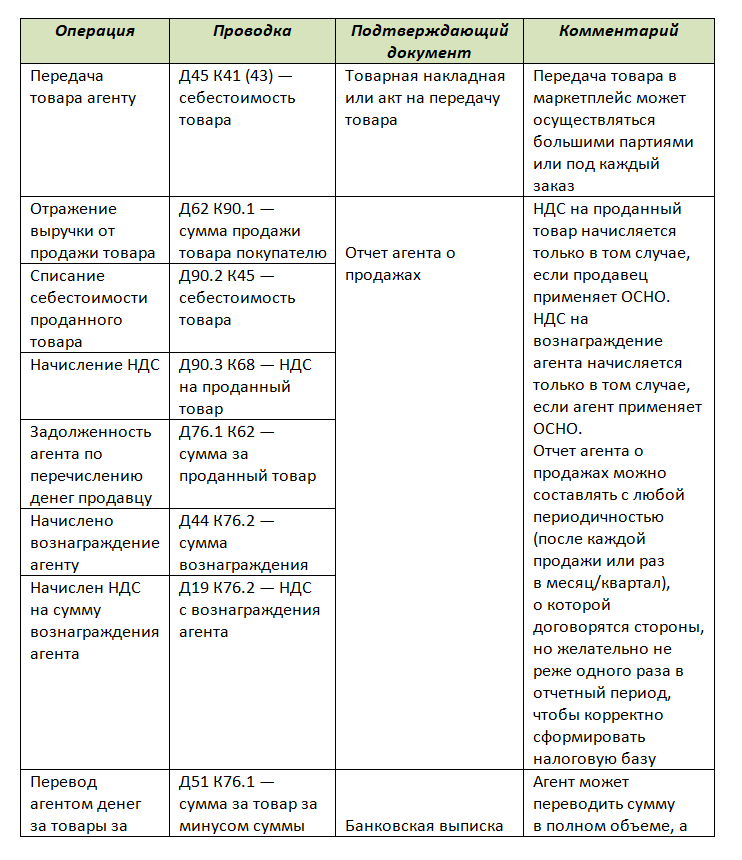

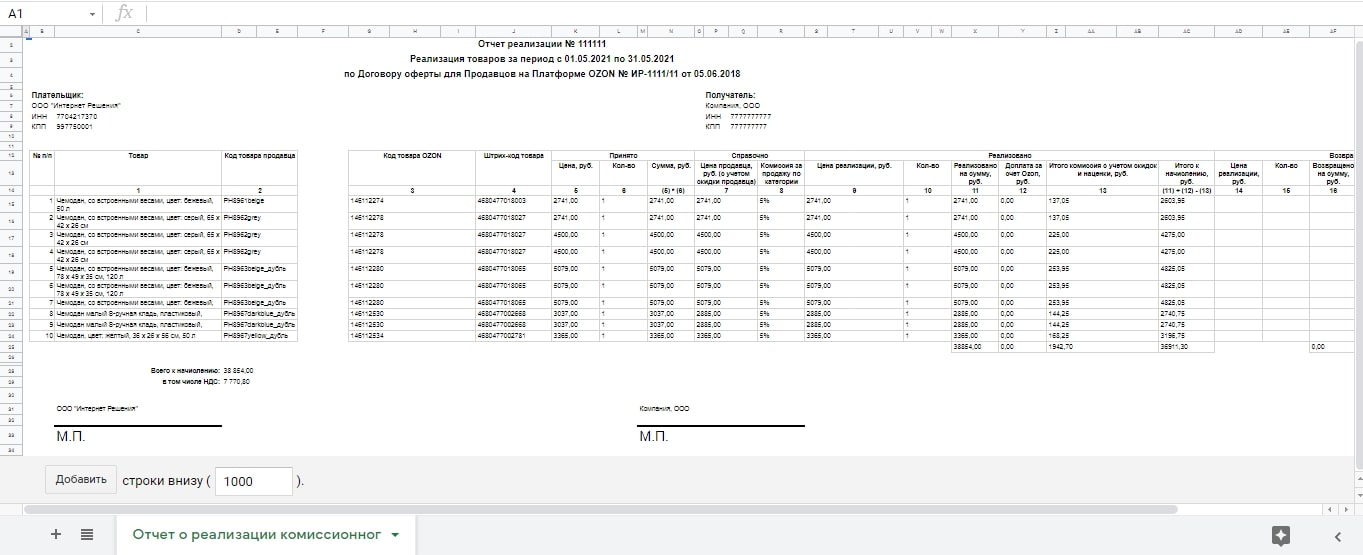

Пример бухгалтерского отчета, в котором видна вся история взаимодействия с товаром (сверху вниз) — он поступил агенту, агент его продал, вычел все комиссии и налоги и перевел остаток продавцу.

Важно помнить, что налогом облагается вся сумма дохода с учетом тех сумм, которые маркетплейсы забирают себе в виде комиссий за указанные услуги. То есть, рассчитывать налоги нужно исходя из суммарного дохода от продажи товаров, а не из тех сумм, которые маркетплейсы перечисляют уже по итогам всех взаиморасчетов. На самом деле, расчеты с маркетплейсами по перечислению денег за товары и вознаграждения правильнее всего вести через счет 76, который подразумевает учет расчетов с агентами.

Есть не очень ясный момент, связанный с выдачей чеков покупателям. В законодательства этот момент не урегулирован. Ранее речь шла о том, что агент, действующий от имени принципиала чеки выдавать не должен — они продолжают оставаться обязанностью продавца. В 2020 году ситуация несколько изменилась и стала выглядеть так — если агент выдает чек, то поставщик товаров применять ККТ не должен. Отсюда следует, что чеки покупателям в любом случае сегодня выдает маркетплейс.

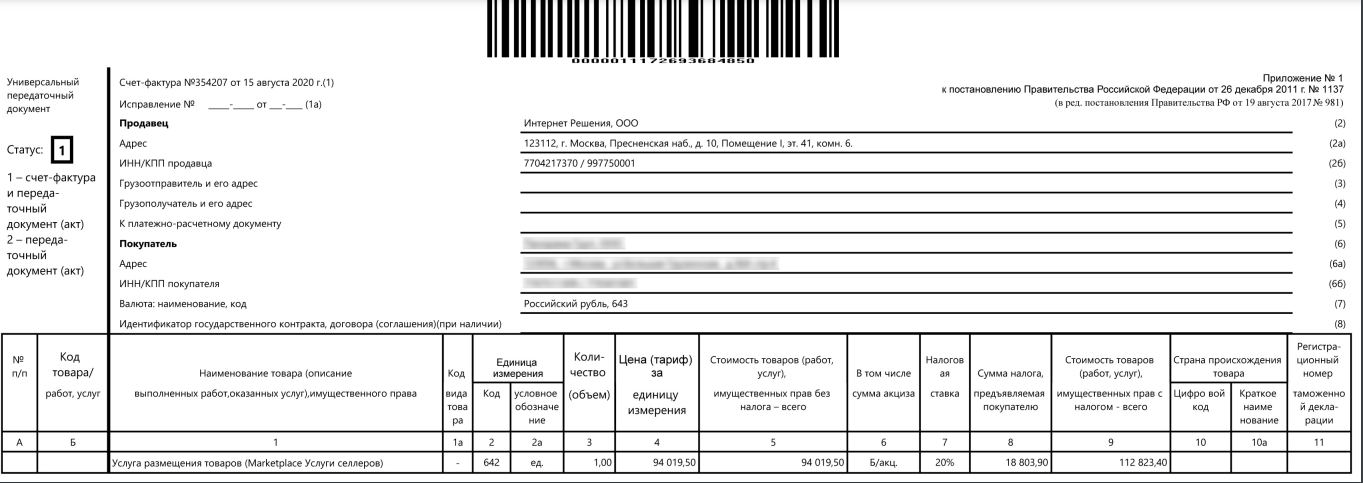

Закрывающие документы: что маркетплейс должен высылать каждый месяц

Чтобы формировать бухгалтерский отчет, нужны данные о продажах. Их можно взять в документах, которые маркетплейс отправляет продавцу по итогам продаж. Это два документа:

-

Акт об оказании услуг, и счет-фактура. В них перечислены все услуги, которые оказал маркетплейс — сюда входит хранение и размещение товара, оформление, упаковка и отправка заказа.

-

Отчет о реализации. В нем описано движение товаров — сколько отгрузили на склад, сколько доставили покупателям, сколько заказов забрали, а сколько вернули, сколько продавец заплатил маркетплейсу за услуги и сколько получил сам с учетом всех комиссий и скидок.

Как отражать в бухучете расчеты по агентскому договору

На рынке есть множество бухгалтерских программ, которые сильно упрощают ведение учета. Например, 1С, МойСклад, Мое дело и другие. В них можно создать торговую площадку, фиксировать все счета и операции, связанные с продажей товаров на маркетплейсе.

Удобнее всего делать это в электронном виде — тогда система сама составит все бухгалтерские проводки, а продавцу нужно просто вовремя загружать документы по шаблону. Для этого желательно подключиться к системе электронного документооборота (ЭДО) и выбрать провайдера, который работает с необходимым маркетплейсом (например, СФЕРА Курьер и Контур.Диадок.). Подписывать все документы тоже можно онлайн заверенной электронной подписью — это сэкономит время, силы и бумагу.

Будет интересно:

Первая запись в бухгалтерском отчете всегда посвящена отгрузке товаров на склад — для этого нужна накладная на передачу товаров для реализации. Такая операция регистрируется проводкой Дт 45.01 Кт 41.01. После этого можно взять паузу и внести все остальные операции, когда маркетплейс пришлет закрывающие документы или когда будет новая поставка на склад. Вот список проводок, которые чаще всего используются в бухучете — это общепринятые обозначения, по которым можно отследить движения товаров:

-

Дт 45.01 Кт 41.01 — товар передан маркетплейсу;

-

Дт 90.02.1 Кт 45.01 — списана себестоимость проданных товаров;

-

Дт 60.01 Кт 76.09 — маркетплейс вычел комиссию;

-

Дт 44.01 Кт 60.01 — посреднические услуги без НДС;

-

Дт 90.03 Кт 68.02 — начислен НДС по реализации;

-

Дт 19.04 Кт 60.01 — отражается НДС по вознаграждению комиссионера;

-

Дт 51 Кт 76.09 — перечислена сумма за товары от маркетплейса за вычетом вознаграждения.

Второй вариант вести бухучет — отдать его на аутсорсинг. Можно нанять бухгалтера на стороне, который будет периодически обновлять документы и сверять все данные. Стоимость его работы зависит от того, по какой системе налогообложения работает продавец и какая у него выручка за год. Например, полное бухгалтерское сопровождение для ИП по УСН на сайте Профи.ру стоит от 1000 до 10 000 в месяц.

Какую систему налогообложения можно применять при работе с маркетплейсами

Налоги для самозанятых

Самозанятые платят налог на профессиональный доход (НПД) в приложении «Мой налог». Система автоматически посчитает размер налога на основе месячного дохода.

Самозанятые продавцы платят 4% дохода, если товар купило физлицо. Если покупатель — юрлицо, то в чеке нужно указать его ИНН, а ставка составит 6%.

Продавец должен пробить чек о доходах до 9 числа следующего месяца. Это можно сделать на основе отчета о продажах, который маркетплейс присылает в личный кабинет или на почту продавца. Самозанятому нужно вручную пробить на каждый выполненный заказ чек в приложении «Мой налог».

Важно, что годовой доход самозанятого не должен быть больше 2,4 млн руб. Если он выше, то пониженная ставка отменяется и за остальные продажи до конца года нужно будет платить 13% налога. Снова стать самозанятым можно будет только в следующем календарном году.

Многие продавцы задаются вопросом — какую форму ведения деятельности им стоит выбрать, чтобы работать с маркетплейсами. Начинающие селлеры выбирают между самозанятостью и индивидуальным предпринимательством. Хотя сам по себе вопрос не должен даже обсуждаться. Если продавец планирует закупать товары и перепродавать их, стать дистрибьютором локального бренда, он не может быть самозанятым по закону. Самозанятость позволяет продавать только те товары, которые были произведены продавцом самостоятельно. По сути, это легальный способ для ремесленников, фермеров и хендмейдеров вывести свой товар на полки: не перепродавать его через доски объявлений или по знакомству, а выйти на реальную аудиторию. Поэтому, если речь идет о небольшом производителе, который все делает своими руками — самозанятость это реальная возможность выйти на федеральные площадки. И, нет, закупить и оклеить китайский товар своими стикерами и брендами — это не то же самое, что произвести товар своими руками.

Самозанятые сегодня могут работать на всех площадках. Разные маркетплейсы стараются привлекать поток самозанятых благодаря специальным условиям, сниженным комиссиям или расширенным категориям товаров, которые они могут продавать.

Правда, от количества категорий товаров, в которые может войти самозанятый, требования к ним не меняются. Самозанятые применяют специальный налоговый режим — НПД, платят всего 4% от дохода, не отчитываются документально и не используют ККТ. Казалось бы, вокруг одни плюс. Но вот и минусы: доход самозанятого не должен превышать 2,4 млн рублей в год, а перепродавать товары нельзя. Впрочем, если самозанятый способен сделать 2,4 млн рублей, то ему прямая дорога в индивидуальное предпринимательство, не находите?

С каждой конкретной площадкой, которую рассматривает для выхода самозанятый, нужно решить и еще один момент — какие товары он может выставить на витрину. Закупленные у кого-то — нельзя по закону. А вот кастомизированные закупленные товары уже могут считаться продуктом деятельности самозанятого. Например, закупленные в Китае и расписанные вручную сумки — уже хендмейд. По закону продавать такую продукцию селлер может. А вот маркированные товары продавать самозанятым нельзя.

Обмануть систему возможно, но это, во-первых, незаконно. Во-вторых обойдется гораздо дороже. Речь вот о чем: если налоговая обнаружит превышение доходов, а это произойдет сразу, в приложении «Мой налог», форма налогообложения продавца будет изменена. Если же селлер решит перепродавать чужие товары, то налоговая может заметить это не сразу. Может пройти месяц, полгода или даже год. Сразу после обнаружения нарушения, продавцы лишат статуса самозанятого и, самое страшное, задним числом — со дня нарушения. С этого самого дня налоги предпринимателя будут рассчитываться так, словно он всегда работал на ОСН.

Еще одна ошибка, которую могут допустить самозанятые. Даже если маркетплейс перечислят продавцу средства уже после вычета своих комиссий, налог нужно выплачивать со всей суммы дохода, то есть от сумм, полученных от покупателей до вычета комиссий.

Налоги для ИП и организаций

Предприниматель также может стать самозанятым и платить НПД, но тогда на него будут распространяться те же лимиты на годовой доход, запрет на найм сотрудников и перепродажу товаров. Если предпринимателю не подходят такие условия, он может выбрать между двух систем налогообложения: упрощенная система налогообложения (УСН) и основная система налогообложения (ОСНО).

Налоги при ОСНО

На ОСНО обычно работают крупные и большие магазины, у которых клиенты — юрлица и которые продают тысячи SKU в месяц.

Предприниматели на основной системе платят:

-

налог на доходы физических лиц, 13% (15% при доходе свыше 5 млн);

-

НДС, по ставке 0, 10 или 20% с проданных товаров (зависит от категории);

-

налог на имущество, которое участвует в предпринимательской деятельности;

-

НДФЛ с доходов сотрудников;

-

страховые взносы в фиксированном размере. В 2022 году взнос на пенсионное страхование — 34 445 рублей, на медицинское — 8 766 рублей.

Налоги при УСН

«Упрощенка» — самая выгодная система для селлера, но чтобы на нее перейти, нужно соблюсти несколько правил. Выручка за год не должна быть выше 164,4 млн рублей, а в штате должно работать меньше 130 сотрудников. Чтобы перейти на УСН, нужно в течение месяца после регистрации ИП подать уведомление в налоговую (форма № 26.2-1 КНД 1150001). УСН бывает двух видов.

-

УСН с объектом налогообложения «доходы»

Если объект налогообложения — полученные доходы, то налоговая ставка будет от 1% до 6% в зависимости от региона регистрации. На «доходной» УСН продавец платит налоги со всей суммы, которую ему заплатили покупатели. Найти ее можно в личном кабинете продавца на маркетплейсе.

-

УСН с разницы между доходами и расходами

Ставка налога на «доходно-расходной» УСН выше и составляет 5-15% (снова зависит от региона регистрации). Она может быть понижена, если:

-

продавец может документально подтвердить все расходы, относящиеся к коммерческой деятельности и включенные в ст. 346.16 НК РФ;

-

расходы на закупку партий товаров, обработку заказов, содержание сайта, зарплату работников и т. д. составляют более 65% от общей выручки.

Все налоги для ИП и организаций выплачиваются через сервис налоговой службы или приложения мобильных банков по реквизитам.

Предприниматель может работать с маркетплейсами используя две системы налогообложения ОСН и УСН. Тут ограничений нет, нужно лишь понимать конкретные задачи и возможности селлера.

Если мы говорим об ОСН, то имеем в виду основную систему налогообложения. При регистрации предпринимателя именно эта система применяется по умолчанию, если будущие ИП или организации не укажут иного варианта.

На ОСН нужно платить сразу три налога: НДС, налог на прибыль и налог на имущество. НДС может отличаться в зависимости от товара и составлять 0%, 10% или 20%. Последняя ставка — самая распространенная, а вот 10% платят продавцы детских товаров, продуктов и лекарств. Налог на прибыль составляет 20%, а налог на имущество — величина, которая может различаться в разных регионах.

Продавцам доступна Общая система с НДС, упрощенная система налогообложения и самозанятость. Казалось бы, для продажи товаров на маркетплейсах идеально подходит УСН доходы-расходы. Посчитали свои расходы на закуп товаров или производство, вычли их из дохода и получили налог. Но для многих это будет невыгодно. Например, для продавцов товаров с высокой наценкой. Цена закупа маленькая, соответственно расходы гораздо меньше доходов — налог получится большой. Тут выгоднее выбрать УСН доходы и заплатить фиксированный процент с продаж.

Вообще, есть общее правило, чтобы определить какой вид УСН выгоднее: если расходы составляют 60-70% процентов от выручки, то для бизнеса больше подойдет доходы минус расходы. Ну а для тех, у кого выручка превышает 200 млн рублей в год остается один вариант — общая система налогообложения. Тут ничего не поделаешь, таков закон.

Вы можете подумать, что стоит выбрать ОСН, потому что Wildberries, Ozon и иные площадки — плательщик НДС. Однако, все они работают по договорам комиссии и платят НДС лишь от своего вознаграждения. Именно поэтому площадкам неважно, выберете вы ОСН или УСН. По сути, ОСН стоит выбрать если вы рассчитываете на обороты более 150 млн рублей в год, имеете штат более 100 сотрудников и точно знаете, что будете работать с партнерами, которым важно применять вычет НДС, чтобы экономить.

Если мы говорим про УСН, то, по сути, вспоминаем, самую популярную среди малого и среднего бизнеса систему налогообложения. Причина в том, что вести отчетность на УСН проще, а налоговая нагрузка на предпринимателя существенно ниже. Упрощенщиком можно стать прямо во время регистрации ИП — подав соотвествующее заявление, либо сообщив об этов налоговой до 31 декабря.

На УСН продавцу требуется оплачивать всего лишь один налог, а не три. Есть и нюансы — такой налог может быть двух видов: УСН Доходы и УСН Доходы минус Расходы.

Самый просто вариант для начинающих продавцов, да и вообще продавцов маркетплейсов — УСН Доходы. Эта форма налога подразумевает, что вам нужно будет уплачивать лишь 6% со всех доходов от клиентов. Такая система не учитывает ваши расходы, а значит подойдет тем, чьи расходы минимальны. Однако, ежегодные фиксированные взносы платить все равно придется, независимо от того работает селлер один или с командой.

УСН Доход минус расходы рассчитывается чуть сложнее. Налог является разницей между доходами и расходами. Если у продавца большой объем расходом (около 60% по отношению к доходам), то выбрать такую систему будет лучшим решением. Налоговая ставка при таком режиме выше, чем в предыдущем — 15%. Но вы должны понимать, что можете многое сэкономить, учитывая расходы бизнеса. Однако, есть нюансы: расходы при таком режиме должны попадать под ваш вид деятельности. Всё это нужно подтверждать документами — товарными накладными, актами об оказании услуг, товарными чеками или УПД. Без документов расходы не станут учитывать при расчете налогов.

Можно резюмировать следующее: если вы точно не дотягиваете до оборотов в 150 млн рублей в год, то нужно выбирать для работы упрощенку. При этом если доходов у вас больше на 60% по отношению к расходам, то выбор должен пасть на систему УСН Доходы. Если все наоборот, то выбирать нужно УСН Доходы минус расходы. Самозанятым, в каком-то смысле, проще всего. Им не нужна бухгалтерия и платят такие продавцы меньше налогов — всего 4 % за продажу физлицам. Ограничений, конечно, больше. О них мы уже рассказали выше.

Rich-контент, FBS и другие термины маркетплейсов

Объясняем, что есть что

Ваша реклама на ppc.world

от 10 000 ₽ в неделю

Читайте также

У меня своровали контент из карточки товара. Что теперь делать и как обезопасить себя на будущее

Выжать максимум из ecommerce: что продавать на маркетплейсах в 2022 году

Последние комментарии